ETH突破4,200,创四年新高🚀

不得不说,@defidotapp的运营节奏踩得真是准,这次想不火都难了。在此关键时刻,推出@defidotapp iOS移动端永续合约。

很多铁子们可能不理解,要知道过去几年,DeFi永续合约确实困在浏览器钱包和高Gas费的泥沼里,移动端体验几乎被CeFi垄断。

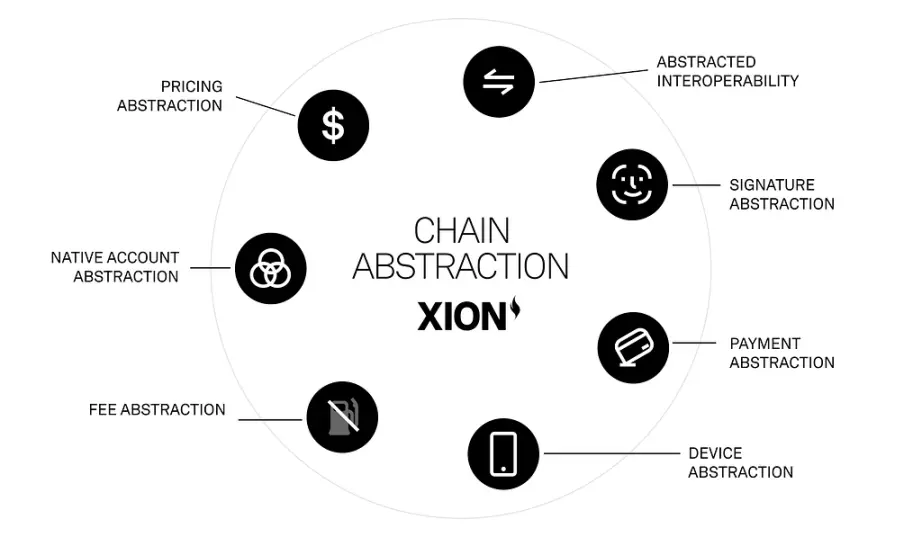

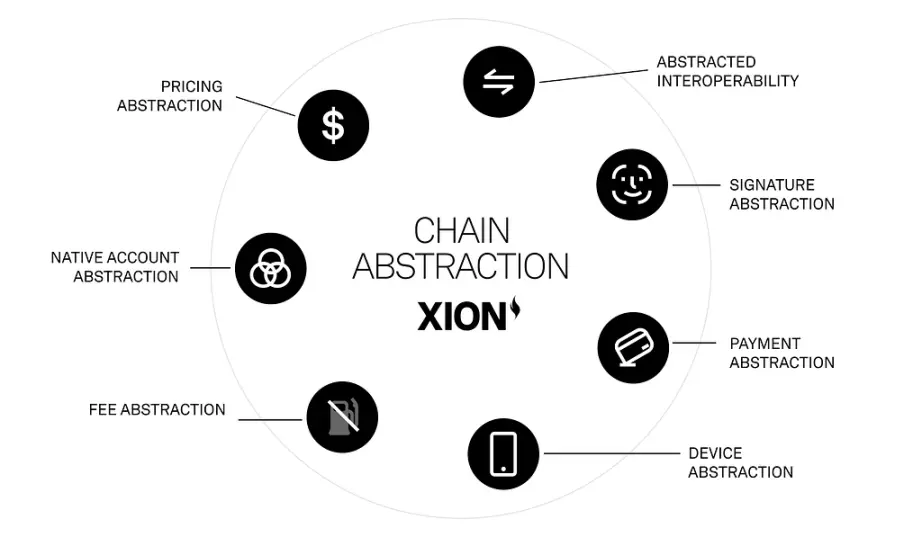

使用@defidotapp iOS客户端,无需额外充值Gas或切换网络,正在适合现在这种高波动行情,而且除了移动端方便外还有其他优势:

1、成本效率:可以在Base存入稳定币作为抵押,同时在Hyperliquid开ETH永续合约,绕开主网Gas费高峰。

2、结构性机会:ETH刚刚突破四年新高,市场有13.2亿美金的空头随时面临清算,这意味着波动加剧、机会更多。

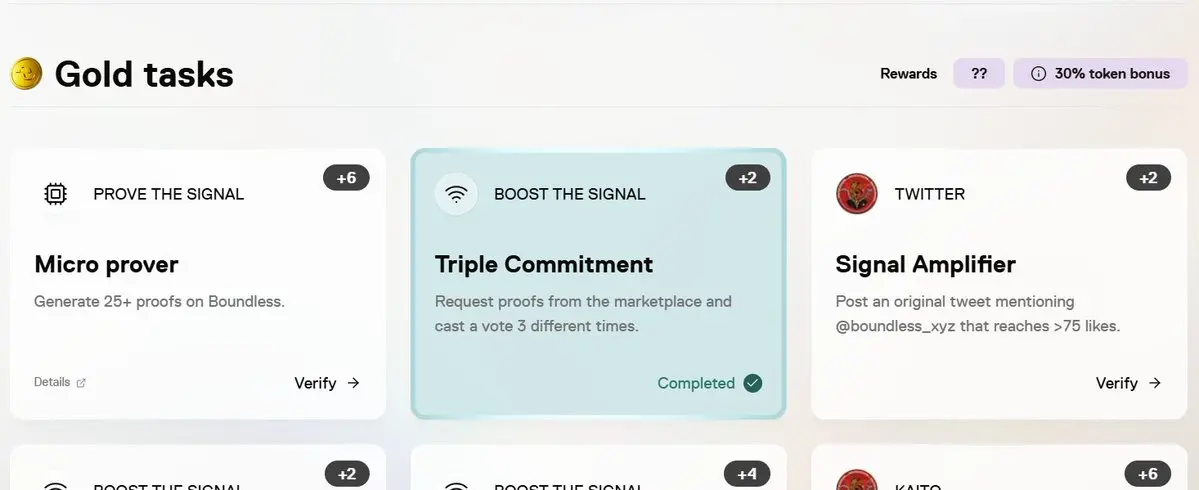

3、三重收益机制:不仅有方向性收益,还能获得Hyperliquid积分 + DeFi App XP激励,转化为真实的代币价值积累。

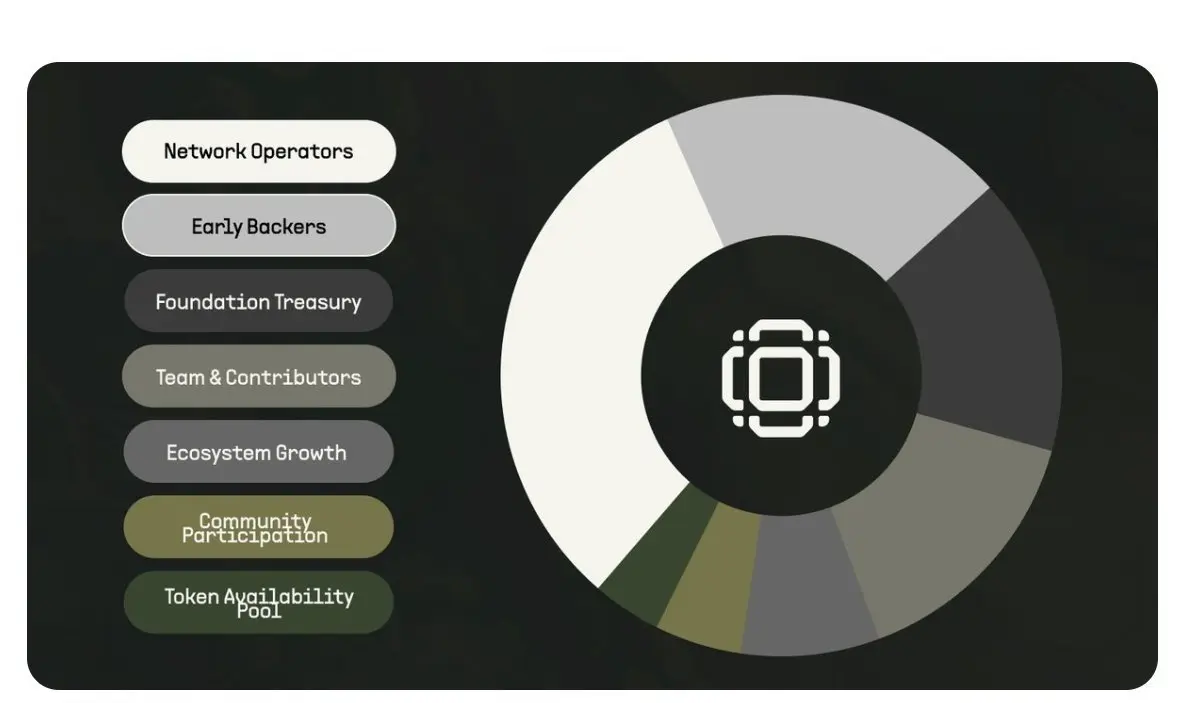

4、HOME代币:回购DIP-005提案刚通过,每解锁1个 $HOME ,DAO回购1.5个,上限1.875亿代币(18.75%总供应量), ETH波动性增加→永续交易量上升→更大规模$HOME回购。

7月份DeFi永续DEX交易量创历史新高4,870亿(+34%),其中Hyperliquid单独清算3,190亿。

@defidotapp 7月永续交易量13亿, $HOME 价格同期+60%,这些都

不得不说,@defidotapp的运营节奏踩得真是准,这次想不火都难了。在此关键时刻,推出@defidotapp iOS移动端永续合约。

很多铁子们可能不理解,要知道过去几年,DeFi永续合约确实困在浏览器钱包和高Gas费的泥沼里,移动端体验几乎被CeFi垄断。

使用@defidotapp iOS客户端,无需额外充值Gas或切换网络,正在适合现在这种高波动行情,而且除了移动端方便外还有其他优势:

1、成本效率:可以在Base存入稳定币作为抵押,同时在Hyperliquid开ETH永续合约,绕开主网Gas费高峰。

2、结构性机会:ETH刚刚突破四年新高,市场有13.2亿美金的空头随时面临清算,这意味着波动加剧、机会更多。

3、三重收益机制:不仅有方向性收益,还能获得Hyperliquid积分 + DeFi App XP激励,转化为真实的代币价值积累。

4、HOME代币:回购DIP-005提案刚通过,每解锁1个 $HOME ,DAO回购1.5个,上限1.875亿代币(18.75%总供应量), ETH波动性增加→永续交易量上升→更大规模$HOME回购。

7月份DeFi永续DEX交易量创历史新高4,870亿(+34%),其中Hyperliquid单独清算3,190亿。

@defidotapp 7月永续交易量13亿, $HOME 价格同期+60%,这些都