Gate 研究院:ETH 攻坚整数关口,MACD 趋势策略斩获超 150%

Gate 研究院报告:2025 年 7 月 15 日至 7 月 28 日,加密市场整体延续偏多走势。BTC 高位震荡、结构稳健,ETH 则稳步上行逼近 4,000 USDT,短线表现相对强势。波动率方面,BTC 平稳、ETH 放大,反映市场分歧升温。多空比与资金费率回落至中性偏保守区间,持仓金额维持高位,ETH 杠杆增长更为显著。爆仓结构整体理性,7 月 23 日多头爆仓达 6.3 亿美元,为高位清洗释放动能。量化策略方面,MACD 趋势策略在 SUI 币种中实现逾 150% 收益,展现出良好短线交易潜力。摘要

- BTC 高位震荡、结构稳健,ETH 稳步上行逼近 4,000 USDT,短线表现相对强势。波动率方面,BTC 平稳、ETH 放大,反映市场分歧升温。

- 多空比与资金费率回落至中性偏保守区间,持仓金额维持高位,ETH 杠杆增长更为显著。

- 爆仓结构整体理性,7 月 23 日多头爆仓达 6.3 亿美元,为高位清洗释放动能。

- 整体市场延续结构性偏多格局,资金参与谨慎但未脱离趋势基础,仍具蓄势上行可能。

- 量化策略方面,MACD 趋势策略在 SUI 币种中实现逾 150% 收益,展现出良好短线交易潜力。

市场概况

为了系统呈现当前加密货币市场的资金行为与交易结构变化,本报告从五个关键维度切入:比特币和以太坊的价格波动率、多空交易比率(LSR)、合约持仓金额、资金费率与市场爆仓数据。这五项指标涵盖了价格走势、资金情绪与风险状况,能较为全面地反映当前市场的交易强度与结构性特征。以下将依序分析各项指标在 7 月 15 日以来的最新变化:

1. 比特币与以太坊的价格波动率分析

据 CoinGecko 数据,7 月 15 日至 28 日期间,加密市场高位震荡整理,BTC 与 ETH 均在突破阶段高点后进入横盘区间,短期动能趋于平缓,但整体结构维持多头格局。

BTC 方面,7 月 14 日触及历史新高 123,000 USDT 后转入高位震荡区间,价格多次于 119,000 USDT 上下反复测试。技术面上,短期均线与 MA30 呈现黏合状态,MACD 虽一度形成金叉,但动能柱放缓,价格缺乏进一步放量突破支撑。成交量在高点过后持续缩减,反映出市场追价意愿下降。尽管如此,整体支撑位保持稳定,115,000–116,000 USDT 区间具备显著买盘承接力。【1】【2】【3】

从基本面观察,比特币生态持续扩张,年链上交易量已正式超越 Visa,标志其支付属性逐渐获得全球资本市场认可。同时,链上流动性收紧、机构持仓持续攀升,强化 BTC 作为“数字黄金”与核心抵押资产的角色。Merlin Chain 近期完成 2.0 升级,旨在提升比特币的生息能力与跨链应用,为 BTC 引入更多实际使用场景,有望带动长期价值重估。

ETH 方面,则在近两周展现出相对稳健的爬升走势。ETH 自约 3,550 USDT 起步,沿短期均线持续缓步上行,并于 7 月 28 日逼近 4,000 USDT 关口,技术结构完整。MACD 持续放量、均线呈多头排列,显示动能维持稳定。尽管成交量未现爆发性增长,但温和放量配合走势,显示市场参与意愿逐步提升。

综上所述,7 月中旬以来,加密市场整体进入高位整理期,BTC 在冲高后陷入区间震荡,动能放缓且量能持续缩减,但下方支撑稳固,基本面利多为中长期走势提供坚实支撑。ETH 则展现出更强的延续性走势,技术结构完整且沿均线稳步上行,资金参与热度逐步提升,逼近 4,000 USDT 关键关口。整体而言,尽管市场短期缺乏明确突破动能,但主流资产仍维持健康的上升结构,叠加生态扩展与机构配置加速,偏多趋势基础仍在,行情有望在蓄势后迎来新一轮推动。

图一:BTC 近两周高位震荡,多次受阻于 119,000 USDT,动能趋缓;ETH 则稳步上行逼近 4,000 USDT,短线走势强于 BTC,市场信心回暖

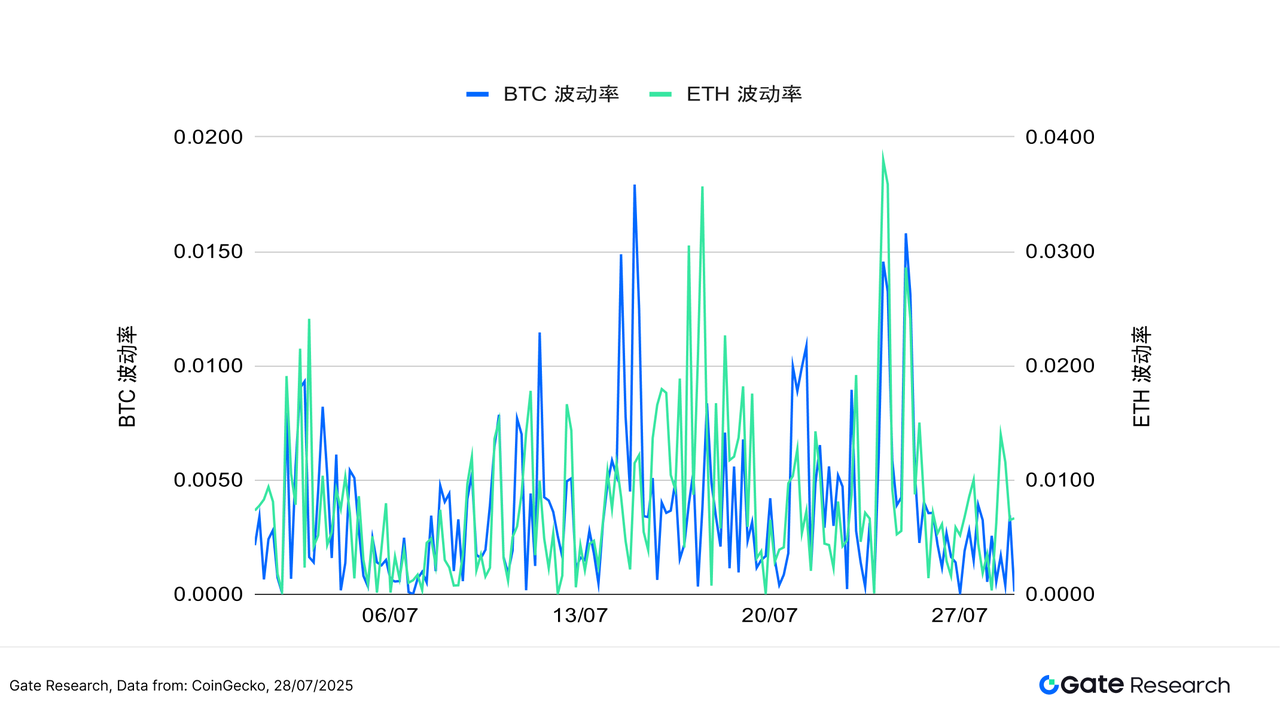

波动率方面,BTC 整体维持温和震荡,仅在个别交易日短暂放大,整体节奏相对平稳,显示市场主力资金操作节奏明确,趋势性预期较强。相较之下,ETH 波动率在 7 月中旬之后出现多次明显上冲,尤其在 7 月 16 日与 25 日附近振幅快速放大,反映市场对其突破方向存在更大分歧,短期试探与交易行为活跃。

尽管两者波动率均未脱离历史中低区间,但 ETH 近期波动率的反复升温,显示其市场情绪较为敏感,易受短期消息或资金驱动而形成放大反应。若后续成交量同步放大,不排除将推动 ETH 出现方向选择,需持续关注其价格波动是否转化为趋势行情。

图二:BTC 波动率整体平稳,ETH 于 7 月中下旬频繁放大,反映短期交易情绪与方向分歧加剧

近两周加密市场整体维持高位震荡格局,BTC 在刷新历史高点后缺乏进一步动能,陷入区间整理,量能与波动均呈收敛态势,但底部支撑稳定,结构未遭破坏;ETH 则走势稳健,沿均线上行并逼近 4,000 USDT,表现相对强势。波动率方面,BTC 节奏平稳;ETH 波动明显放大,反映资金分歧与试探情绪升温。整体而言,市场虽短线动能放缓,但主流资产结构仍属健康,生态发展与资金参与持续为行情提供支撑,后续一旦量价配合,有望迎来新一轮趋势选择。

2. 比特币与以太坊多空交易规模比率(LSR)分析

多空交易规模比率(LSR, Long/Short Taker Size Ratio)是衡量市场上做多与做空吃单交易量的关键指标,通常用于判断市场情绪和趋势强弱。当 LSR 大于 1 时,表示市场上主动买入(吃单做多)的量大于主动卖出(吃单做空),表明市场更倾向于做多,情绪偏向看涨。

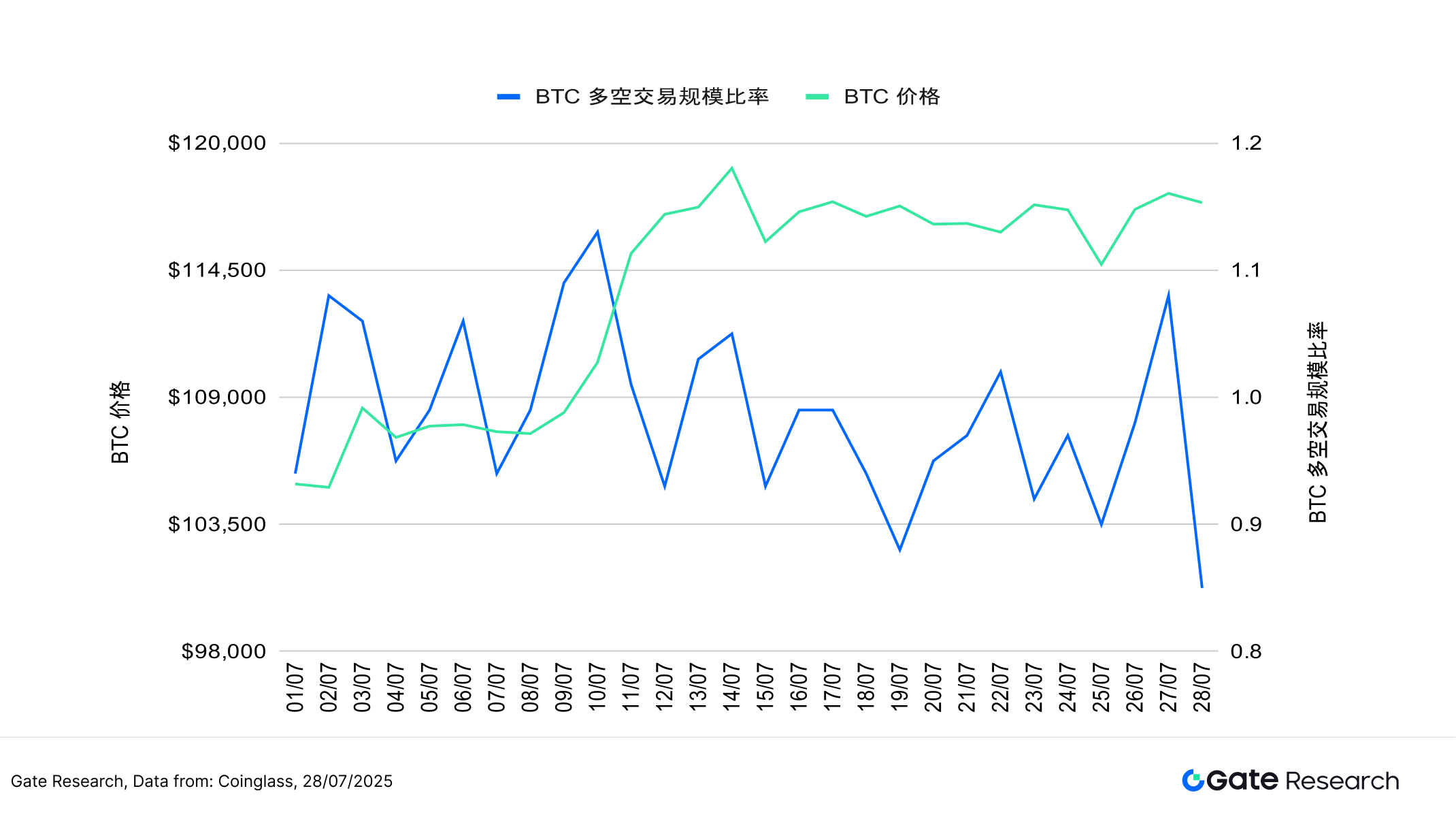

据 Coinglass 数据,BTC 多空交易规模比率(LSR)整体震荡下行,尽管价格维持在高位区间,但多空比未能持续维持在偏多水位,多次下探至 1 以下,至 7 月 28 日甚至跌破 0.90,反映出市场高位追价意愿转弱,短线资金更趋保守,显示尽管 BTC 结构仍强,但行情热度有所退潮。整体而言,BTC 在刷新高点后的多空比下滑,显示市场短线乐观情绪减弱,部分资金选择逐步减仓或观望。【4】

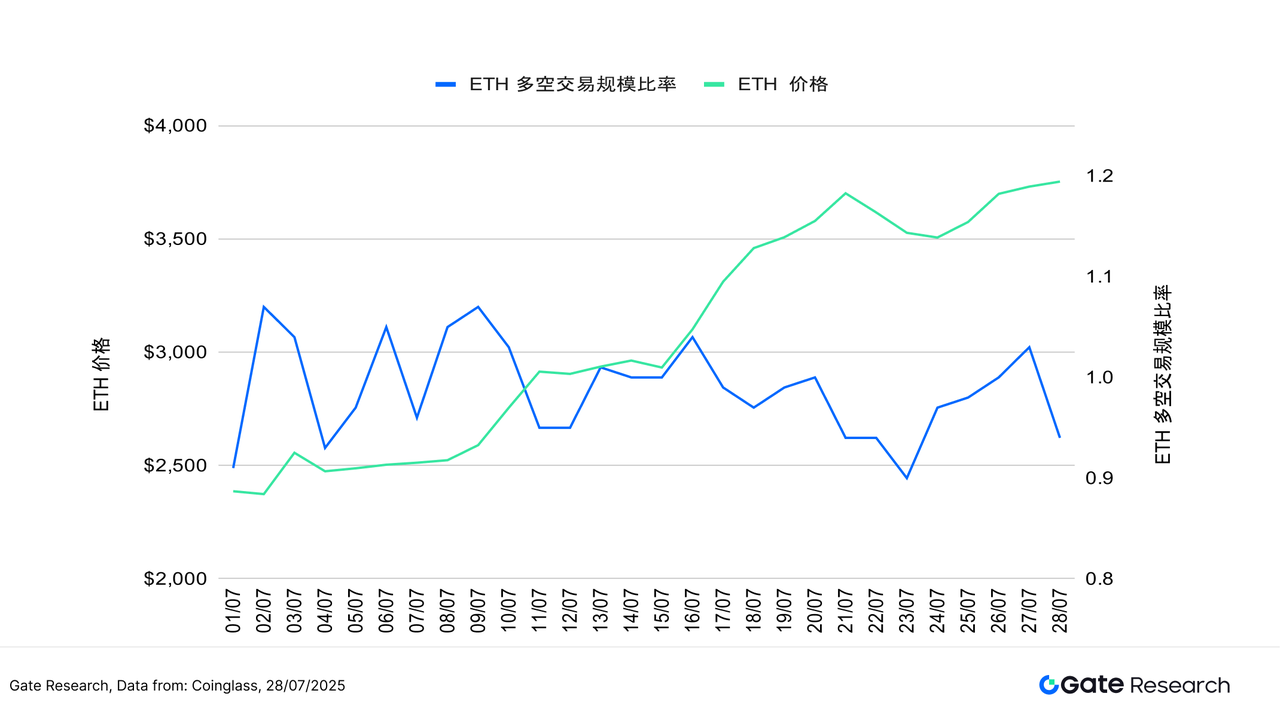

ETH 多空比则呈现出与价格走势脱钩的特征。尽管价格自 7 月 15 日起稳步推升并持续逼近 4,000 USDT,但多空比却自 7 月中旬起逐步走弱,持续维持在 0.95 附近甚至一度跌破 0.90,显示市场资金操作相对谨慎,对 ETH 上涨的可持续性或存有疑虑。LSR 连续数日处于偏空水平,反映短线资金偏好试探性空单,行情虽涨,情绪却未跟随同步转强。

整体而言,BTC 与 ETH 在价格维持高位的同时,多空比却双双走弱,显示市场情绪分歧加剧,资金布局更趋谨慎。短期内需关注多空比能否重新回升,作为价格后续是否延续上行趋势的前导信号。

图三:BTC 高位震荡期间多空比逐步回落,反映市场追价意愿减弱

图四:ETH 多空比持续处于偏空区间,资金参与态度相对保守

3. 合约持仓金额分析

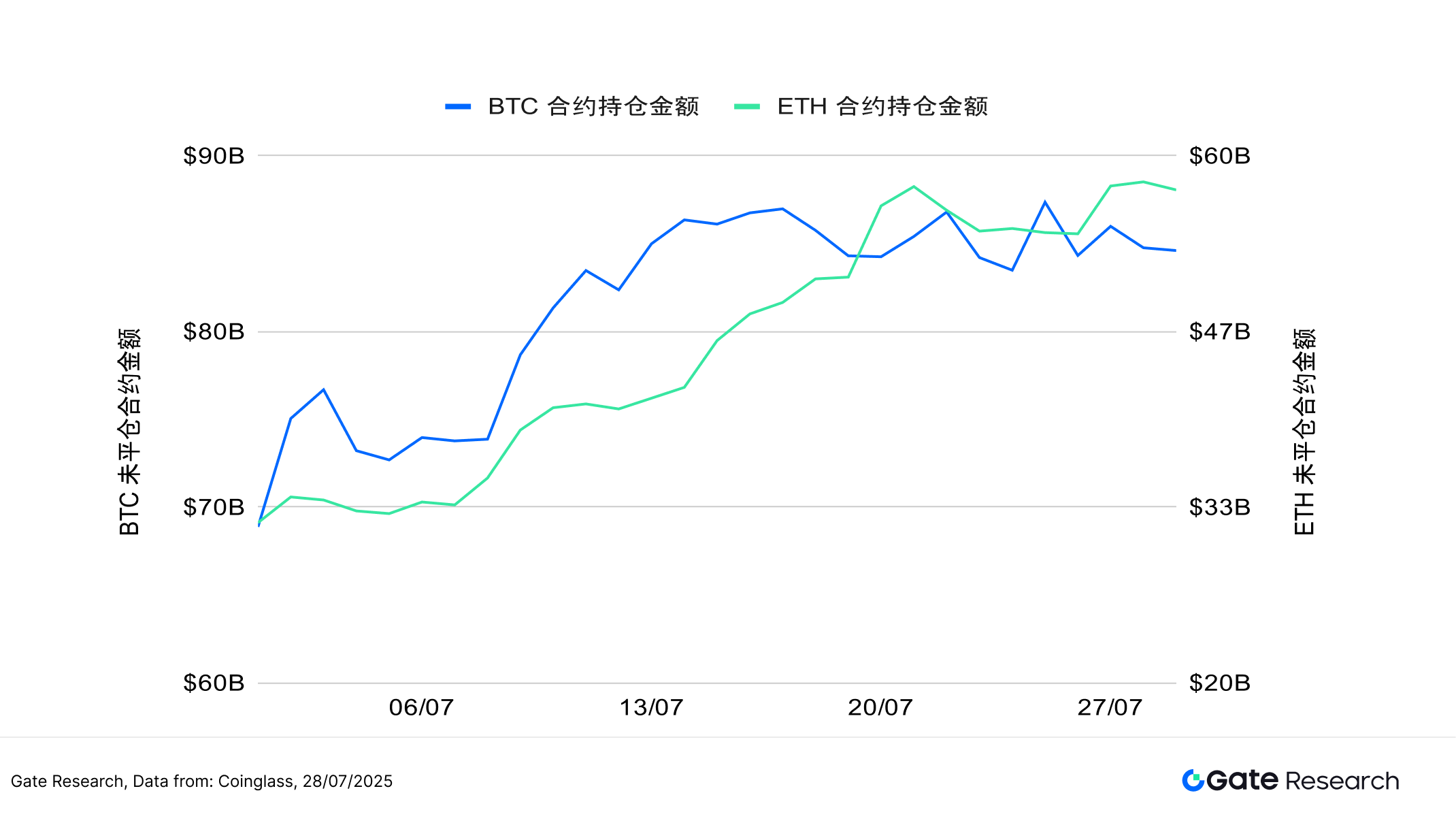

据 Coinglass 数据,BTC 与 ETH 合约持仓金额整体维持高位震荡,显示市场杠杆资金在前期积极进场后,短期进入观望或高位博弈状态。BTC 合约持仓金额自 7 月中旬以来多次测试 850 亿至 880 亿美元区间,虽未明显突破,但整体水位仍维持于近一个月高档;ETH 合约持仓则持续稳定增长,7 月中旬突破 500 亿美元,至 7 月 28 日仍维持在 570 亿美元附近,刷新年内新高。【5】

值得注意的是,ETH 合约持仓增速在 7 月中下旬明显快于 BTC,反映市场对 ETH 后续行情的杠杆押注意愿更为积极,亦呼应其现货价格缓步走高、资金热度升温的趋势。

整体而言,BTC 与 ETH 杠杆资金均在高位活跃运行,市场风险偏好保持修复态势。但随着价格与杠杆水位同步处于相对高档,若后续市场波动加剧,不排除触发阶段性集中平仓压力,建议持续关注持仓量变化与爆仓风险,以防市场情绪急转。

图五:BTC 与 ETH 合约持仓金额维持高位震荡,显示杠杆资金热度仍强,ETH 增速更胜一筹

4. 资金费率

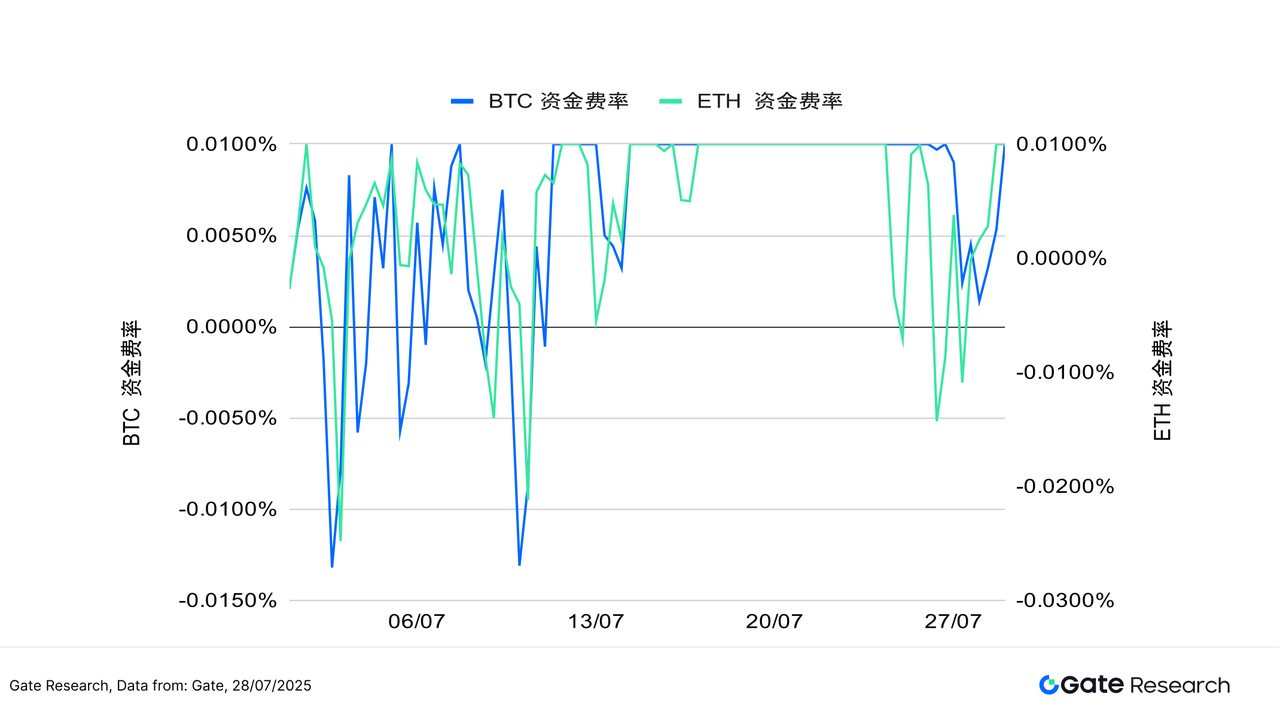

过去两周 BTC 与 ETH 的资金费率整体围绕零轴小幅震荡,显示市场多空力量处于僵持状态,投资人追涨意愿有限,杠杆资金尚未大规模介入。在价格维持高位的同时,资金费率未见显著升高,反映本轮上涨更多由现货与低杠杆资金驱动,市场结构相对稳健,有助于避免短期泡沫风险。【6】【7】

从走势来看,ETH 资金费率在此期间多次短暂转负,尤其是在 7 月 24 日至 26 日期间一度深度回落,最低接近 -0.015%,但随即快速修复,未引发大规模清算或价格反转,显示市场整体抗压性良好。值得注意的是,BTC 的资金费率波动相对较小,稳定性高,显示机构与稳健资金对其配置仍具偏好;而 ETH 资金费率则波动略高,反映市场对于其后续走势仍有分歧,操作更偏交易性。

整体而言,当前资金面虽未显著助攻,但亦未构成实质压力。若后续资金费率能稳定转为正值并维持在高位,同时配合成交量放大,将成为行情加速上涨的重要信号,值得持续关注。

图六:BTC 与 ETH 资金费率围绕零轴波动,短线资金观望情绪浓,杠杆动能尚未放大

5. 加密货币合约爆仓图表

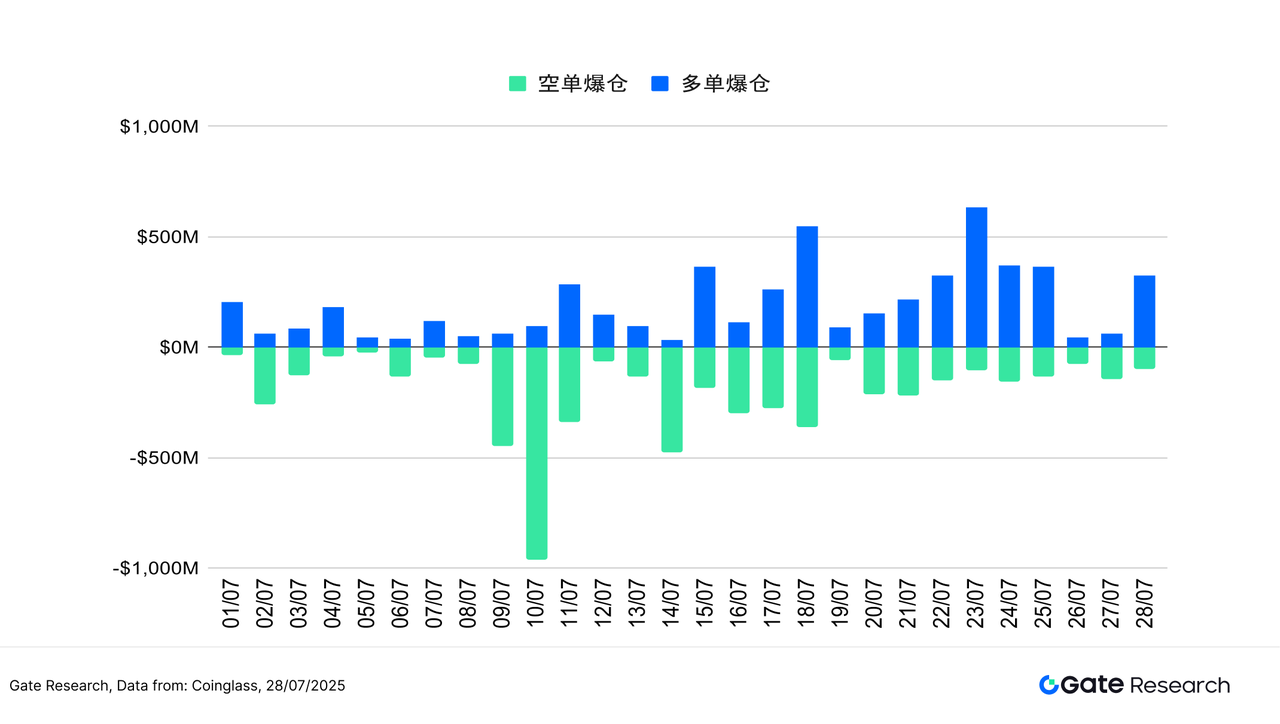

据 Coinglass 数据显示,过去两周加密市场合约爆仓结构整体维持张力平衡,未出现系统性踩踏或集中清算,但阶段性震荡过程中仍有局部爆仓放量。多单方面,在 7 月 18 日及 7 月 23 日出现两波显著爆仓,尤其 7 月 23 日单日爆仓金额高达 6.3 亿美元,为本阶段最大值,显示高位追多资金在震荡洗盘中遭遇反向清算,市场上攻动力虽存,但节奏明显趋缓。【8】

空单爆仓则相对温和,仅在 7 月 18 日行情强势上行时出现集中止损放量,其余时间整体维持低位,反映出空头资金操作更趋保守,试图“摸顶”的交易行为未能大规模触发清算。

整体而言,当前合约爆仓结构未现系统性失衡,显示市场在高位整理过程中维持健康的资金流动与持仓张力。阶段性多单爆仓有助于释放短线过热情绪,清洗浮动筹码,反而为后续行情积蓄动能。若后续波动放缓、爆仓频率降低,有望为行情重启趋势提供更稳固基础。

图七:7 月 23 日多单爆仓金额达 6.3 亿美元,显示高位追涨资金承压回调

在当前结构性偏多、资金节奏克制的背景下,加密资产延续上涨的基础仍在,但市场进入高位整理后,短线情绪波动加剧,追涨与追空均面临阶段性风险。行情节奏趋于分化,投资人需借助更为精准的技术工具掌握交易节奏与风险控制。因此,接下来的内容将聚焦于量化技术指标中的 MACD(指数平滑异同移动平均线),探讨其在高位震荡与波段轮动行情中识别趋势转换、捕捉进出场信号的实际效果。我们将以“MACD 趋势策略”为核心,回测其在不同币种与市场结构下的表现,评估该策略在跟随行情、控制回撤与放大中段趋势收益上的适应性与稳定性。

量化分析-MACD 趋势策略

(免责声明:本文所有预测是基于历史数据及市场趋势得出的分析结果,仅供参考,不应被视为投资建议或未来市场走势的保证。投资者在进行相关投资时,应充分考虑风险并谨慎决策。)

1. 策略概述

本策略基于 MACD(指数平滑异同移动平均线)技术指标,结合动量转折信号与风控机制,执行趋势跟随型交易操作。当 MACD 指标出现金叉(MACD 线上穿信号线)时触发买入信号,并通过固定止盈与止损的方式控制风险,实现有纪律的进出场。该策略适用于震荡中转向趋势行情,力求捕捉主要涨幅波段。

本次回测以加密货币市值排名前十的项目(不含稳定币)作为标的,涵盖主流公链与高流动性资产,测试策略在不同币种与市场阶段下的适应性与实用性,验证其在实盘部署中的可行性与稳健性。

2. 核心参数设定

3. 策略逻辑与运作机制

进场条件

- 无持仓状态下,MACD 出现金叉(MACD 向上突破信号线),触发买入信号。

出场条件:

- MACD 反转:MACD 死叉(MACD 向下突破信号线),即趋势反转信号出现,触发平仓信号。

- 停损平仓:若价格回落至买入价 * (1 -

stop_loss_percent),触发强制止损。 - 停利平仓:若价格上升至买入价 * (1 +

take_profit_percent),触发止盈平仓。

实战范例图

- 交易信号触发

下图为策略在 2025 年 7 月 19 日触发进场时的 SUI/USDT 1 小时 K 线图。此时 MACD 快线自下向上突破信号线,构成标准金叉信号,符合策略中“动能转强”的多头建仓条件。同时,价格已站上短期均线(MA5 与 MA10),显示短线结构翻多,短期均线呈现拐头上行态势,进一步加强入场确认。

该时段成交量出现放大,配合 MACD 柱状图由负转正,动能转折明确,反映市场情绪转趋积极。随着价格脱离前期横盘区间,策略据此触发多头建仓操作,并设定 1% 固定止损与 15% 固定止盈,目标捕捉后续趋势上行行情。从图中后续走势可见,该信号成功卡位阶段性上涨起点,验证策略在趋势初启阶段的反应能力与交易有效性。

图八:SUI/USDT 策略进场位置示意图(2025 年 7 月 19 日)

- 交易行动与结果

SUI 于 2025 年 7 月 21 日出现 MACD 死叉,程序据此触发出场信号,执行平仓操作。图中可见,MACD 线自上而下跌破信号线,构成典型的趋势转弱信号,同时柱状图收敛,显示动能逐步减弱。尽管价格仍处于短期均线之上,但涨势已有所放缓,连续高点未能有效突破,市场动能边际减弱。成交量亦未出现延续性放大,反映市场追高意愿有限。在此背景下,策略基于“MACD 死叉”作为趋势反转的前瞻性信号,选择在上涨动能耗尽前主动出场,锁定先前区间的部分涨幅。

此次出场属于策略中趋势反转的风险控制机制,能够在未触发止损或止盈前,依照动能指标提示及时退出,有效规避后续高位震荡或趋势反转带来的潜在回撤。未来若能进一步结合趋势强度或量能变化辅助判断,有望提升出场信号的精准度与收益保持能力。

图九:SUI/USDT 策略出场位置示意图(2025 年 7 月 21 日)

过上述实战范例,我们直观展示了基于 MACD 指标的趋势策略在行情演变过程中的进出场逻辑与动态风控机制。该策略以 MACD 金叉作为动能转强信号,果断进场跟随趋势,并结合固定止盈与止损设置,有效管理交易风险;在 MACD 死叉出现、动能减弱时及时出场,实现对阶段性涨幅的锁定。

在控制回撤的同时,策略成功规避了高位震荡可能带来的利润回吐,体现出其在趋势衰竭阶段的防守能力与交易纪律。本案例不仅验证了 MACD 策略在实盘行情中的可执行性与稳定性,也为后续结合趋势强度判断、量价配合或多因子信号的策略优化提供了实证基础。

4. 实战应用范例

参数回测设定

为寻找最佳参数组合,我们针对以下范围进行系统性网格搜索:

macd_fast:8 至 15(步长为 2)macd_slow:20 至 31(步长为 2)macd_signal:5 至 13(步长为 2)stop_loss_percent:1% 至 2%(步长为 0.5%)take_profit_percent:10% 至 16%(步长为 5%)

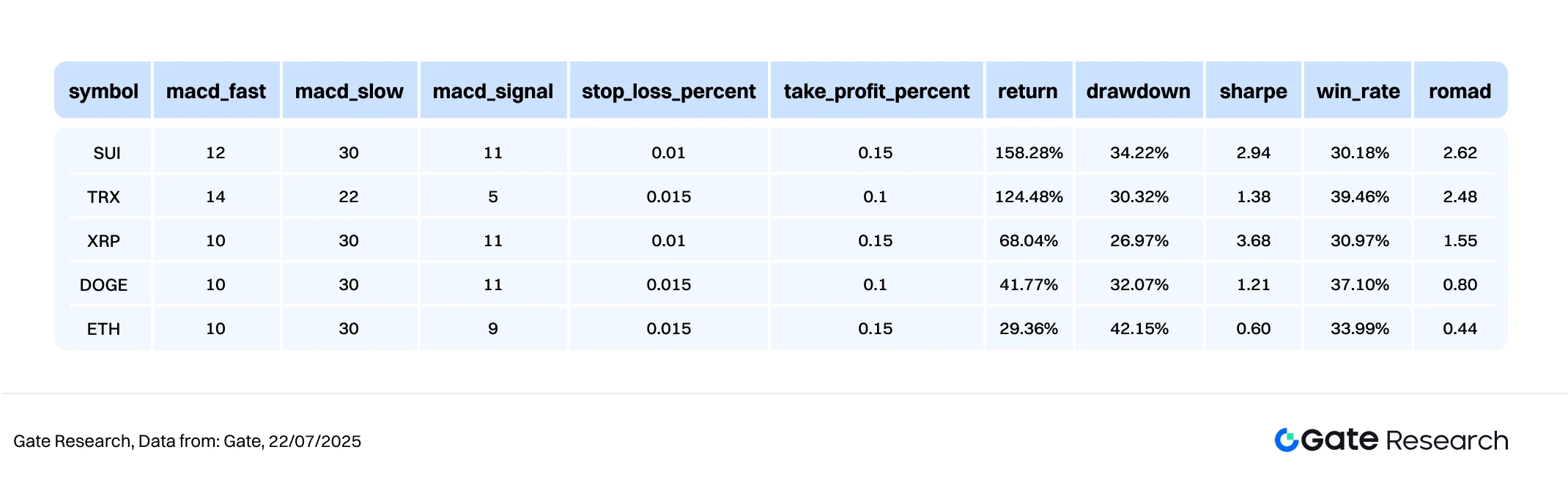

以加密市值前十项目(排除稳定币)为例,本文回测了 2024 年 5 月至 2025 年 7 月期间的 1 小时 K 线数据,系统共测试 384 组参数组合,并筛选出年化报酬率表现最优的五組。评估标准包括年化报酬率、夏普值、最大回撤与 ROMAD(报酬与最大回撤比),以全面衡量策略在不同市场环境下的稳定性与风险调整后绩效。

图十:五组最优策略绩效比较表

策略逻辑说明

当程序侦测到 MACD 线向上突破信号线(即出现金叉)时,视为市场动能转强并可能进入上升趋势阶段,策略将立即触发买入操作。该逻辑旨在捕捉趋势初启时的关键转折点,借由 MACD 判断多空转换信号,以确认行情有望由震荡转为单边走势。进场后,系统将结合固定止盈与固定止损机制,强化风控表现。若后续价格达到设定的止盈目标,或回落至买入价的一定比例以下,系统将自动执行出场操作,及时锁定已有利润或控制风险。

以 SUI 为例,本策略使用的设定如下:

macd_fast\= 12macd_slow\= 30macd_signal\= 11stop_loss_percent= 1%take_profit_percent= 15%

该逻辑结合价格突破信号与固定比例风控规则,适用于趋势明确、波段结构清晰的行情环境,在追随趋势的同时,有效控制回撤,提升交易的稳定性与整体收益质量。

绩效与结果分析

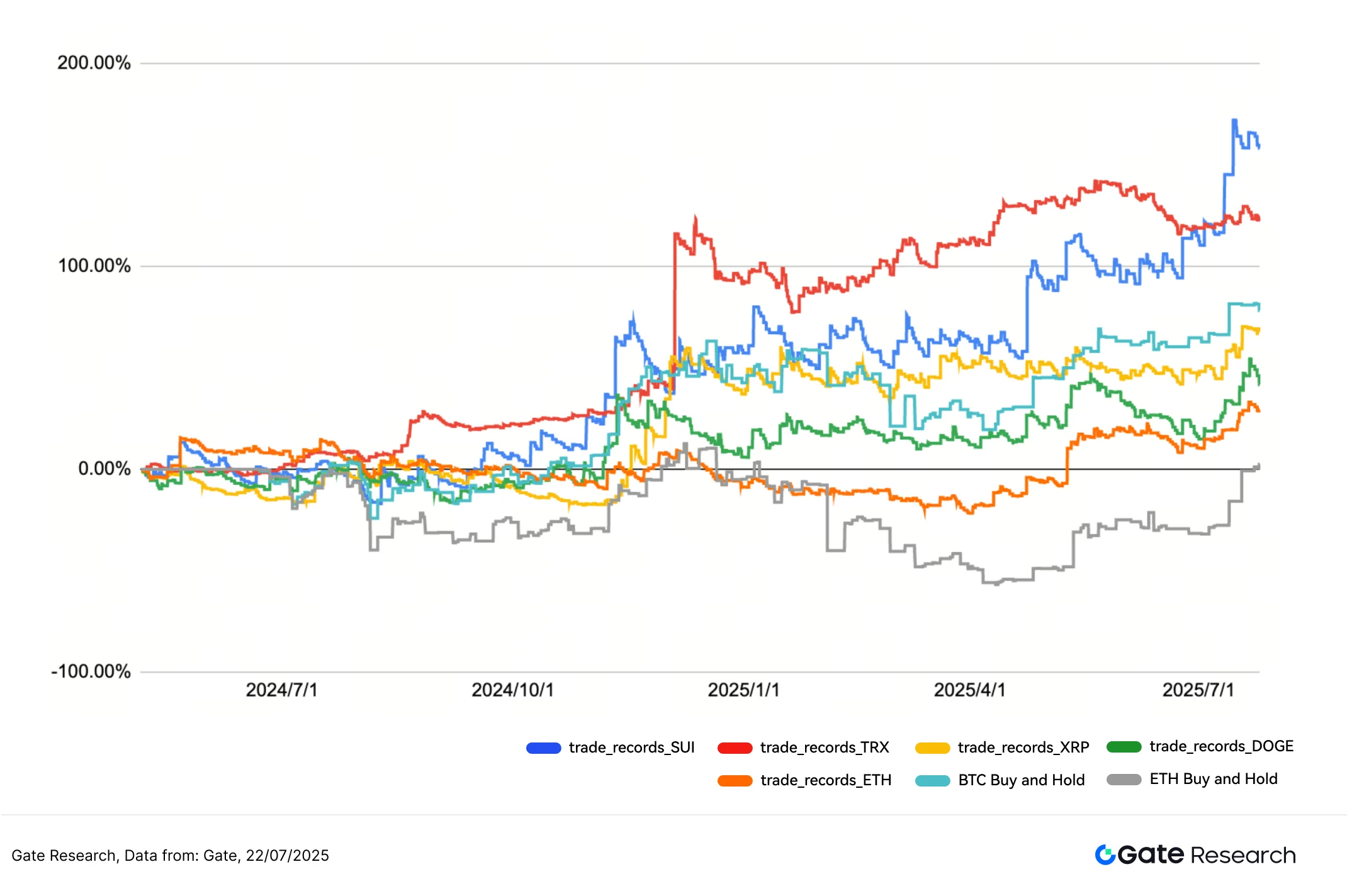

回测区间为 2024 年 5 月至 2025 年 7 月,策略基于 MACD 金叉进场、固定止盈止损的逻辑,应用于市值前十的主流加密资产(排除稳定币)。整体来看,策略累计报酬表现优于 BTC 与 ETH 的 Buy and Hold 策略,展现出明确的动能追踪能力与良好的风险控制成效。

图中可见,SUI 与 TRX 策略收益曲线表现最为亮眼,整体走势持续上扬,累计报酬均超过 100%,多次在趋势启动初期进场并顺利止盈,展现出良好的趋势跟随能力。其中,SUI 策略为长期表现最佳者,自 2024 年 10 月起持续稳步攀升,于 2025 年中创下策略高点,累计收益居各币种之首。

相较之下,Buy and Hold 策略在同一期间波动显著,尤其 ETH 曾出现超过 50% 的阶段性最大回撤,暴露出长期持有在高波动市场中的风险。而 MACD 策略透过明确定义的进出场机制,能在震荡市及时退出,在行情回调时有效防御,达成稳健累积。此外,从 DOGE 与 XRP 的表现来看,策略在中高波动币种中同样具备良好适应性,不仅能捕捉上涨波段,也有效规避深度回调。

综上所述,MACD 金叉结合固定止盈止损的策略,在收益性、抗回撤能力与多币种适用性方面表现良好,具备实际部署价值。未来可进一步结合动态停利机制、成交量变化或趋势确认指标,优化策略对行情转换的敏感度,并提升整体交易效率与收益质量。

图十一:五组最优参数策略与 BTC、ETH 持有策略之近一年累计报酬率比较

5. 交易策略总结

本策略基于 MACD 指标构建进出场逻辑,透过侦测金叉信号判断趋势启动时点,搭配固定止盈与止损机制,在多种主流加密资产上展现出稳健的风险控制能力与持续增长的收益表现。回测期间,该策略多次成功捕捉趋势初启的关键转折,尤其在行情震荡或趋势转换阶段具备良好适应性,整体绩效明显优于传统 Buy and Hold 策略。

从多币种回测结果来看,SUI 与 TRX 策略表现最为亮眼,累计报酬皆超过 100%,其中 SUI 策略长期绩效最佳,总体收益稳居各币种之首。同时,该策略亦有效规避了 ETH 等资产在现货持有期间可能面临的深度回撤风险,进一步验证其在实盘环境中的稳定性与可靠性。

值得注意的是,尽管多数币种策略在回测中的胜率未必高于 50%,但凭借明确的进出场纪律与非对称的盈亏结构,策略在控制亏损、延长持盈的过程中实现了收益的持续积累。这种设计突显了风控系统与仓位管理在低胜率环境下的重要性与实效性。

整体而言,MACD 趋势策略在收益性、回撤控制与资金利用效率之间达成良好平衡,特别适用于中高波动、趋势不明朗的市场结构。未来可进一步引入成交量确认、均线过滤或多周期信号共振机制,提升信号精准度,并扩展至多因子、多品种的量化策略框架,持续增强策略的适应性与扩展性。

总结

2025 年 7 月 15 日至 7 月 28 日,加密货币市场整体维持结构性偏多格局,主流资产在高位震荡整理,技术结构与基本面仍较健康。然而,从多空比、资金费率与爆仓结构等关键指标来看,短线市场情绪趋于谨慎,资金进场节奏偏保守,杠杆动能尚未全面释放。尽管 BTC 与 ETH 均维持在高位运行,但多空力量持续拉锯,行情节奏逐步转向震荡博弈与试探性反复。

市场后续走势将高度依赖于资金面与交易结构的进一步演化,尤其是成交量配合、资金费率回升与持仓稳定性等因素,是否能够形成趋势延续的催化条件。若价格在高位整理后实现放量突破,并伴随技术指标同步强化,主流资产有望开启新一轮上涨周期;反之,若震荡期持续拖延且市场分歧加剧,不排除阶段性回调或换手整理的可能。

在当前结构偏多但分歧升温的关键节点,短线策略应更加注重节奏把握与风险控制,灵活结合趋势工具与仓位管理,在复杂行情中稳健寻找确定性机会。在此背景下,基于 MACD 金叉入场、固定止盈止损出场的趋势型策略展现出良好的中短期交易优势。该策略通过动能指标识别行情转折,并借由明确的进出场逻辑强化风险控制与执行纪律。回测结果显示,策略在 SUI、TRX 等主流币种上表现突出,累计收益最高超过 150%,且整体回撤控制良好。

尽管胜率普遍低于 50%,但凭借非对称的盈亏结构与严格的止损机制,依然能稳定实现正向收益,显示出其在高波动市场中的稳健性。整体而言,该 MACD 趋势策略在收益潜力、抗回撤能力与执行效率之间实现良好平衡,具备实际部署价值。未来若能进一步结合成交量、趋势强度或多周期共振等量化因子,并引入更灵活的风控机制,有望持续提升其在复杂市场结构中的适应性与扩展性。

参考资料:

- CoinGecko, https://www.coingecko.com/

- Gate, https://www.gate.com/trade/BTC_USDT

- Gate, https://www.gate.com/trade/ETH_USDT

- Coinglass, https://www.coinglass.com/LongShortRatio

- Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

- Gate, https://www.gate.com/futures_market_info/BTC_USD/capital_rate_history

- Gate, https://www.gate.com/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

- Coinglass, https://www.coinglass.com/pro/futures/Liquidations

Gate 研究院是一个全面的区块链和加密货币研究平台,为读者提供深度内容,包括技术分析、热点洞察、市场回顾、行业研究、趋势预测和宏观经济政策分析。

免责声明

加密货币市场投资涉及高风险,建议用户在做出任何投资决定之前进行独立研究并充分了解所购买资产和产品的性质。 Gate 不对此类投资决策造成的任何损失或损害承担责任。